ETFの活用方法 ~個別株独自のリターンを狙おう~

株の値動きは、市場全体に連動する要素と銘柄個別の要素に分けて考えることができます。

ベア(インバース)ETFと個別株を組み合わせることで、銘柄個別の要素だけに投資することができます。

この株は良いけど、市場が下がりそうだから投資をしにくいなという場合には、このようにベアETFと組み合わせて投資する手法も有用です。

株式の値動きは、市場全体に連動する要素と銘柄個別の要素に分けることができる

株式の価値を考えるファイナンスの理論では、株式のリターンとリスクを①市場に連動する要素、②その銘柄個別の要素に分ける考え方があります。

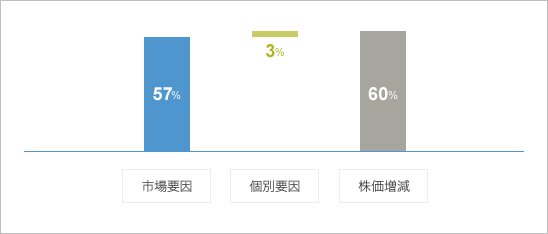

例えば、トヨタ自動車の株価は2013年に60%上昇しています。すごい上昇率です。

しかし、この年はアベノミクス効果で市場全体も大きく上昇しており、市場の動きを代表する日経平均は57%上昇しています。

トヨタ自動車の独自要因による上昇率は、下図のように3%だけとも考えられます。

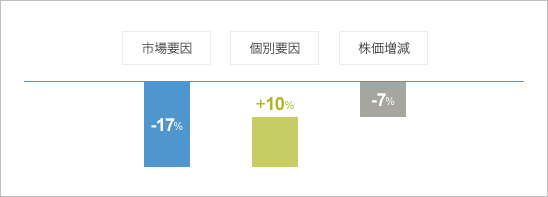

次に、JR東日本の株価は2011年に7%下落しています。しかし、これが悪い結果だったかというと、単純に言い切ることはできません。

2011年は震災もあり市場全体も大きく下がっており、日経平均は17%下落しています。JR東日本の株式は7%しか下落していないので、市場を10%も上回ったと考えられます。

このように、個別銘柄の値動きは、市場全体の動きに連動する要素でかなり説明することができます。

なお、新興銘柄や、資源価格などの特定のファクターとの連動が非常に大きい株などは、市場全体の値動きと連動する要素は低くなります。

株の値動きは、市場全体に連動する要因と銘柄個別の要因に分解することができます。

当社のベア(インバース)型ETF一覧

当社で運用しているベア型ETFは7本あります。4本は-1倍の動きをするベア(インバース)、3本は-2倍の動きをするベア2倍(ダブルインバース)となります。

| 日経平均 | 1580 | 日経平均ベアETF |

| 1360 | 日経平均ベア2倍ETF | |

| TOPIX | 1569 | TOPIXベアETF |

| 1356 | TOPIXベア2倍ETF | |

| JPX日経400 | 1469 | JPX日経400ベア2倍ETF |

| 中国H株 | 1573 | 中国H株ベアETF |

株式の銘柄個別の値動きに対して投資するには

株は市場の値動きと連動してしまう要素が大きいため、これは良いと思った銘柄でも、下げ相場で大きなリターンを上げるのは難しいものです。

このような市場の要因で株価が下がってしまうリスクを避け、その株式の個別の要素に投資する方法があります。

ベア(インバース)ETFと個別銘柄を組み合わせて投資する方法です。

市場の要因で株価が下がるリスクをベアETFで取り除くのです。

個別株にベア型(インバース)ETFを組み合わせて、個別株の独自要因の値動きだけにします。

ベア型ETFを使った投資の事例

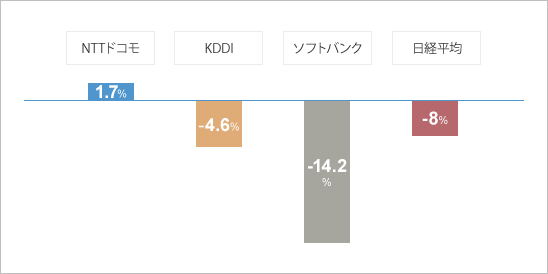

例えば、2015年末に携帯電話会社の株を買おうと思ったとします。

NTTドコモ、KDDI、ソフトバンクのどれにするか悩みます。ここでは、NTTドコモを買ったとします。

1ヵ月後の2016年1月末までのリターンは以下のとおりです。

| NTTドコモ | KDDI | ソフトバンク | 日経平均 | |

|---|---|---|---|---|

| リターン | +1.7% | -4.6% | -14.2% | -8.0% |

健闘したNTTドコモ株を選べたとしても、日経平均が-8%と市場全体が大きく下がっているので、それほど大きな利益を上げることはできませんでした。

NTTドコモの個別要因の値動きはもっと良かったと考えられます。

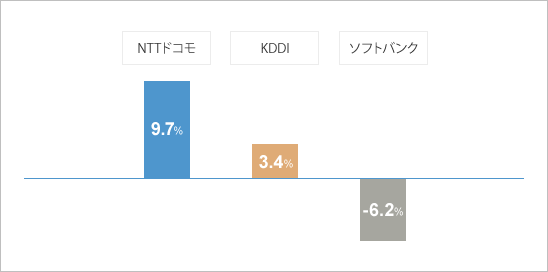

以下は日経平均のマイナスリターンの影響を控除した場合のリターンです。

上記のようなリターンを実現するために、ベア(インバース)ETFを使います。

日経平均ベアETF(証券コード:1580)は、2016年1月に7%上昇しています。

NTTドコモの株と日経平均ベアETFを同額購入すると、1.7%+7%で8.7%のリターンを1ヶ月で上げることができます。

なお、日経平均が8%下落に対してベアETFが7%しか上昇しておりませんが、ベアETFは長期間でみると、市場の逆方向の動きからかい離する現象がおきます。

詳細はこちらをご参照ください。

ベア型ETF ~インバース型商品の説明~

今回は簡便的に投資家の方に親しまれている日経平均で説明をしました。

また、日本の株式市場を広範に網羅するとともに、投資対象としての機能性を有する日本を代表するマーケット・ベンチマークとしてTOPIX(東証株価指数)があります。

TOPIXのベア型のETFも当社は運用しています。

個別銘柄は下がって、市場は上がる股裂きのリスクに注意

選んで買った個別銘柄は下がって、市場全体は上昇すると、個別銘柄もベアETFも損がでてしまいます。このような現象を股裂きといいます。

ベアETFを使ったリスクヘッジは、その銘柄と市場全体が同方向に動くことを前提としています。そのため、予想に反して個別銘柄と市場全体が逆の方向に動くとリスクが高まってしまいます。

なお、嬉しい誤算としては、選んで買った個別銘柄が上がって、市場が下がると、個別銘柄もベアETFも利益が得られます。

選んだ銘柄と市場が逆方向に行くと、リスクが高まり損益の振れ幅が大きくなってしまいます。

株価の出所:Thomson Reuters

関連コラム

レバレッジ型ETFの運用についてはこちらのコラムをご覧ください。

ブル型ETF

レバレッジ・インバース型ETFの運用方法

レバレッジ・インバース型ETFの先物取引の仕組み

ETFについて詳しく知りたい方はこちらをご覧ください。

ETFの基礎知識

マンガで

わかる

ETF